こんにちは。

私が投資の世界に足を踏み入れたのは、2024年の4月のことでした。

投資を始めてまだ1年ほどですが、この短い期間の中でも「これはやっておくべきだったな」と後から感じること、そして逆に「これはやっていて本当に良かった」と思えることがいくつもありました。

今回は、そんな私の実体験から見えてきた、投資を始める前の準備についてお話ししたいと思います。

また投資を始める前に読んでおくべき投資本など、具体的に紹介。

これから投資に挑戦しようと考えている同世代の方にとって、少しでも参考になれば幸いです。

40代からの投資ブログ・始める前にやるべきこと

-

まずは「家計」を把握することから

-

心の余裕につながる「余剰資金」を作っておく

-

未来の資産を作る「節約」を習慣にする

-

投資を続けるための「安定した収入」を確保する

-

目標設定の重要性

まずは「家計」を把握することから

投資を始める前に最も大切なのは、「自分が投資にいくら回せるのか?」を把握することです。

そのために、まずは家計の収入と支出を管理することから始めましょう。

といっても、1円単位で細かく管理する必要はありません。

毎月の家賃や光熱費、保険料といった固定費や、食費がおおよそどれくらいかかっているか。

これを把握するだけで、投資に使えるお金が見えてきます。

特に積立投資を始める場合、まずは「毎月の貯金の一部」を投資に回すくらいの感覚でスタートするのがおすすめです。

精神的な負担が少なく、楽な気持ちで第一歩を踏み出せます。

ここで無理をしてしまうと、もし株価が下がって「含み損」を抱えたときに、冷静でいられなくなるかもしれません。

心の余裕につながる「余剰資金」を作っておく

投資を始める前には、必ず「余剰資金」を確保しておきましょう。

もし今、手元に貯金があまりないという方は、投資よりもまず貯金を優先することをおすすめします。

「じゃあ、いくら貯金があれば投資を始めていいの?」と疑問に思うかもしれません。

残念ながら、この金額は年収や家族構成、年齢によって大きく変わるため、「〇〇円あれば大丈夫」という正解はありません。

例えば20代の独身であれば、万が一投資で資金が減っても、時間をかけて取り戻すチャンスがあります。

しかし、家族がいて、これから子供の教育費などもかかってくる40代の場合は、資金を減らしてしまったときのリスクが大きくなります。

余剰資金がしっかりとあれば、相場が下落して含み損を抱えても「まあ、生活には影響ないから大丈夫」と焦ることなく、どっしりと構えていられます。

多くの投資本にも書かれていますが、投資で成功する秘訣は「市場から退場しないこと」です。

当たり前に聞こえるかもしれませんが、含み損に耐えられずに途中で投資をやめてしまう人は、実は少なくありません。

ちなみに私は、当初「損をするのが怖い」という気持ちが強かったので、月3万円の積立から始めました。

その後、相場が下落する局面もありましたが、金額が小さかったので特に気に病むことはありませんでした。

しかし、投資に慣れてきて、高配当株や株主優待を目当てに個別株も買い始めた頃に大きな下落相場が訪れました。

投資額が大きくなっていたため、毎日証券口座のマイナスの数字を眺めては、やきもきする日々を過ごすことに…。

含み損のリスクは頭で理解しているつもりでも、いざ自分の資産がマイナス表示になるのを見ると、想像以上に精神的なダメージがあることを痛感しました。

最初は誰でも自分の「リスク許容度(どれくらいの損失に耐えられるか)」は分からないものです。

だからこそ、初めは余裕を持った金額でスタートするのが良いでしょう。

未来の資産を作る「節約」を習慣にする

投資を始めてみて痛感したのは、「入金力(投資に回せる資金力)」が非常に重要だということです。

当然ですが、投資に回せる資金が多ければ多いほど、資産が増えるスピードも速くなる可能性があります(もちろん、下落するリスクもあります)。

この入金力を上げる方法は、シンプルに「収入を増やす」か「支出を減らす」かの2つしかありません。

収入をすぐに増やすのは簡単ではないので、まず始めやすいのは「支出を減らす」、つまり節約です。

特に効果が大きいのは「固定費」の見直しです。

-

家賃(より手頃な物件に引っ越す、住宅ローンを見直すなど)

-

通信費(スマホを格安SIMに変える)

-

保険料(不要な保障を外す)

-

その他サブスクリプションサービス

これらは一度見直すだけで、毎月ずっと効果が続くのでおすすめです。

また、「コンビニのジュースやお弁当をやめて、水筒や手作り弁当を持参する」といった日々の小さな工夫も大切です。

「ジュース1本なんて100円ちょっとだし、大して変わらないでしょ?」と思うかもしれません。

しかし、この「チリも積もれば」が、一年後、五年後には驚くほど大きな差になるのです。

節約で浮いたお金を投資に回せば、そのお金がさらにお金を生んでくれる可能性も。まさに一石二鳥ですね。

投資を続けるための「安定した収入」を確保する

先ほど「入金力」の大切さについて触れましたが、それを支えるのが「安定した毎月の収入」です。

「投資には入金力がとても大切」と節約の部分でも書きました。

また、下落相場で含み損を抱えている時でも、安定した収入があれば心に余裕が生まれます。

これにより、リスク許容度が大幅にアップし、投資を続ける上での大きな強みとなります。

理想は本業での収入アップですが、それが難しい方も多いでしょう。

私もその一人です。

そこで私は副業を始めることにしました。

このブログもその一環ですが、まだ収益は出ていません。

これから副業を考えている方は、まず「メルカリ」などのフリマアプリで不用品を販売することから始めるのがおすすめです。

私も服などの不用品をメルカリで売ることから始めました。

売れないものもありましたが、お金になる上に部屋も片付くので一石二鳥です。

メルカリを始める前は、梱包作業から発送まで面倒くさそうだなと思っていましたが、いざ始めると発送作業は意外と簡単だと気づきました。

値段や写真の貼り方次第で売れなかったモノが売れたりと、何となくノウハウも身に付けることができ、今ではブログをメインにしていますが、せどりで多少稼いでいたこともあります。

比較的収入になりやすいので、自分で稼ぐ感覚を身につけるのにも最適です。

目標設定の重要性

投資を始める際、「何のために投資をするのか?」という問いに答えることは、航海における羅針盤を持つことと同じくらい重要です。

漠然と「お金を増やしたい」というだけでは、途中で道に迷ったり、思わぬ荒波に遭遇した際に方向を見失ったりする可能性があります。

老後資金、子どもの教育資金、住宅購入の頭金、あるいはFIRE(経済的自立と早期リタイア)など、具体的な目標を設定することで、投資は単なるお金儲けではなく、あなたの人生の目標を達成するための強力なツールへと変わることでしょう。

目標が明確になれば、そこから逆算して

「いつまでに、いくら必要なのか」「毎月いくら積み立てるべきなのか」「どの程度の期間、どのようなリスクを取れるのか」

といった具体的な投資戦略が見えてきます。

たとえば、「15年後に子どもの大学資金として500万円貯めたい」という目標があれば、必要な年間リターンや毎月の積立額が計算でき、それに合った投資商品を選ぶ指針になるでしょう。

目標設定は、あなたが感情的になりがちな投資の世界で、冷静な判断を下すための揺るぎない基準となります。

相場が下落した時でも、「このお金は老後のために必要だから、今ここで売るわけにはいかない」と踏みとどまることができるのは、明確な目標があるからこそです。

私も投資は始めたときは目的を持ってはいませんでした。

強いて言えば「インフレに負けない為」です。

今では明確とは言えませんが、目的を持って投資と副業をしています。

私は日本中を「旅しながら釣りをしたい」という夢を持つようになりました。

その為、仕事を辞めても安定した収入が欲しいと考えるようになり、積み立ての他に高配当や優待株にも投資をするようになりました。

明確な目標の無い人は、投資を始める前に自分を見つめなおす良いきっかけになるかもせれません。

40代から投資を始める前に身につけるべき知識と注意点

ここからは、私が投資を始めてから気づいた、知っておくべき知識や注意点をご紹介します。

-

ネットの情報は鵜呑みにしない

-

個別株は購入のタイミングが重要

-

投資を始める前に読むべき投資本

-

信頼できる情報源の吟味と学び続ける姿勢

ネットの情報は鵜呑みにしない

新NISAや物価高の影響で投資への関心が高まり、投資情報を発信する人が増えています。

私も投資を始めてからSNSなどでそうした情報に触れる機会が増えましたが、それらの情報を鵜呑みにしないことが重要だと強く感じています。

特に「トランプショック」の際に強く認識しました。

株の基本は「安い時に買い、高い時に売る」ことです。

トランプショックで日経平均が31,000円台まで下落した時は、今振り返れば絶好の買い時でした。

しかし、当時は「もっと下落する」「早めに売った方が傷が浅い」といった声も多く、私も「まだ下落するならもう少し待ってから買おう」と考えていました。

結果はご存じの通り、その後株価はどんどん回復し、私は購入のチャンスを逃してしまいました。

今振り返ると、底を打って回復し始めたタイミングは寧ろ購入のタイミングと言えるのですが、その時は「もっと安い値段で買えた」という思いが強く、購入に踏み切ることができなかったのです。

当たり前ですが、未来を正確に予測できる人はいません。

アナリストや経済学者といった専門家でさえ同じです。

周囲の情報に惑わされず、冷静に考えることの重要性をトランプショックで心に刻みました。

個別株は購入のタイミングが重要

これも私の失敗談です。

株主優待に興味を持ち、ある時YouTubeで「ヤマハ発動機」がおすすめされていました。

配当も購入当時3%以上あり、100株で1,000円分のカタログギフトがある銘柄です。

以前バイクに乗っていたこともあり親近感を覚え、株価も1,300円台と手頃だったため、おすすめされるがまま購入しました。

しかし、購入後に気づいたのですが、株主優待を受け取るには権利日前に株を取得する必要があります。

この権利日に向けて株価は上昇する傾向にあります。

私と同じように配当や優待を目当てに株を購入する人が増えるからです。

そして権利日が過ぎると、配当や優待の権利を確定した人の一部は株を売却する為、株価は下がるケースが多くなります。

私は「おすすめされているし、優待も魅力的で金額も手頃」という理由だけで、権利日のある月に購入してしまいました。

購入後しばらくは株価も上昇しましたが、権利日を過ぎると株価は下がり、その後の決算で売上・利益ともに減益となり、株価は下落トレンドに。

さらにトランプショックもあり、今は約20%の含み損を抱えています。

幸い、今のところ減配や優待廃止の情報はありませんが、来年はどうなるか不透明な状況です。

この経験から、個別株の難しさを痛感しました。

安易にネットの情報に乗せられて購入するのはNGですし、購入するタイミングも極めて重要だと学びました。

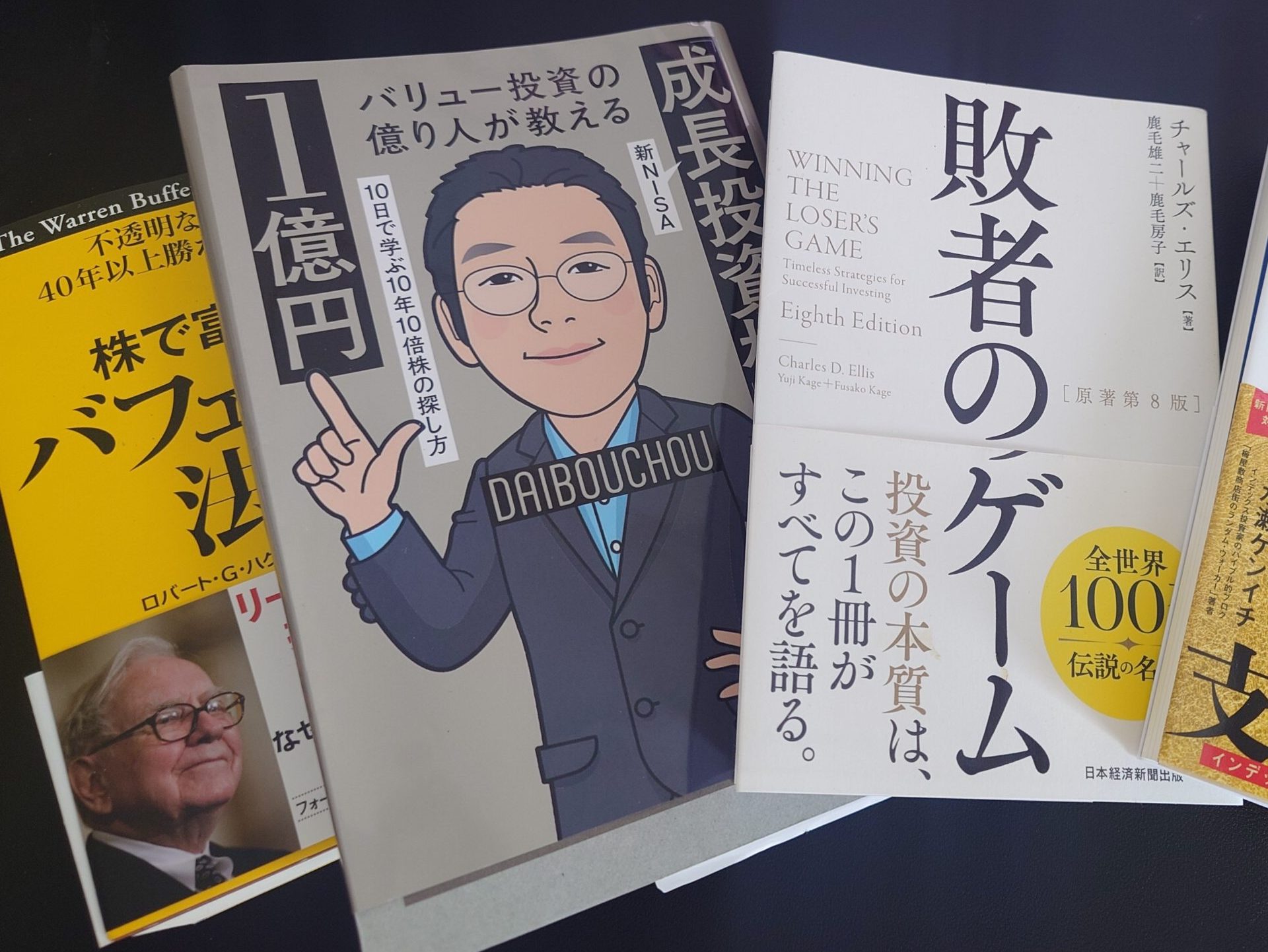

投資を始める前に読むべき投資本

最後に、私が投資を始める前に読んでおいて良かったと感じている投資本を紹介したいと思います。

-

『敗者のゲーム』

この本は、「投資の世界では、プロの投資家のように市場の動きを予測したり、個別株で短期的に大きなリターンを狙ったりしようとすると、かえって失敗する可能性が高い」という衝撃的なメッセージを提示しています。

著者のチャールズ・エリスは、投資をテニスに例え、プロのテニス選手が「勝者のゲーム」(積極的にポイントを取りに行く)をするのに対し、アマチュアは「敗者のゲーム」(ミスをしない)をすべきだと説きます。

つまり、投資においても、市場に勝とうとするのではなく、市場の平均リターンに追随することを目指すべきだというのです。

具体的な方法としては、低コストのインデックスファンドに長期で分散投資することが最良の戦略であると主張しています。

市場の上げ下げに一喜一憂せず、感情に流されずに淡々と積み立てを続けることの重要性を説く、現代投資のバイブルとも言える一冊です。

-

『お金は寝かせて増やしなさい』

この本は、まさに投資初心者、特に「何から始めたら良いか分からない」と感じている人に向けて書かれた、超実践的な入門書です。

タイトルの通り、「一度投資を始めたら、あとはできるだけ触らずに(寝かせて)長期で運用する」というシンプルなメッセージが込められています。

投資に複雑な知識や高度な分析は不要であり、「つみたてNISA」や「iDeCo」といった国の非課税制度を活用し、手数料の安いインデックスファンドを定期的に積み立てていくことこそが、誰もが再現できる最も確実な資産形成方法であると具体的に解説しています。

難しい専門用語を避け、イラストや図解を豊富に用いて、投資の基本的な考え方、具体的な始め方、そして投資を続ける上での心構えまでが分かりやすくまとめられています。

まさに投資をこれから始めようと考えている人でも理解しやすい内容になっているので、読書が苦手という方でも比較的読み易いと言って良いでしょう。

どちらの本も感情に左右されず、時間を味方につける「ほったらかし投資」を推奨する内容となっており、長期的なインデックス投資の重要性を学ぶことができます。

手数料が安く、分散の効いたインデックス投資を長期で積み立てることが、投資で勝つ可能性が高い方法であると書かれています。

私はこれらの本を読んでいたからこそ、「令和のブラックマンデー」や「トランプショック」といった株価の下落時にも、狼狽売りすることなく積み立て投資を続けることができました。

新NISAから投資を始めた方の中には、これらの下落相場で含み損に耐えきれず損切りしてしまった方も多かったようです。

積み立て投資は基本的に長期投資が前提です。これらの本を読むことで、目先の株価の上げ下げに一喜一憂することなく、淡々と積み立て投資を続けることができるようになるでしょう。

信頼できる情報源の吟味と学び続ける姿勢

「ネットの情報を鵜呑みにしない」という点はすでに述べましたが、これは投資の世界において非常に重要な教訓だと感じています。

残念ながら、インターネット上には玉石混交の情報があふれており、中には誤った情報や、特定の意図を持った情報も少なくありません。

では、どのようにして信頼できる情報を見極めれば良いのでしょうか。

まず、情報源の信頼性を確認しましょう。

金融庁や日本銀行などの公的機関のウェブサイト、信頼できる大手金融機関や証券会社が提供する情報、統計データに基づいた客観的な分析を提供するメディアなどは、比較的信頼性が高いと言えます。

SNSや個人のブログの情報は参考程度にとどめ、必ず複数の情報源で裏付けを取る習慣をつけましょう。

そして、投資は一度学んだら終わりではありません。

経済状況は常に変化し、新しい金融商品や税制優遇制度が導入されることもあります。

常に学び続ける姿勢を持つことが、長期的に安定した投資成果を出すためには不可欠です。

経済ニュースをチェックしたり、信頼できる書籍を読んだり、金融機関のセミナーに参加したりするなど、積極的に情報を取り入れ、知識をアップデートしていきましょう。

重要なのは、目先の利益に飛びつくのではなく、本質的な知識を身につけ、自分自身の頭で考え判断する力を養うことです。

学び続けることで、あなたの投資はより堅実で、より豊かなものになっていくはずです。

40代から始める投資ブログ・失敗しない為の要点まとめ

-

家計を把握し、投資に回せる余剰資金を確保する

-

生活に支障のない範囲で少額から投資を始める

-

含み損は精神的ダメージが大きいことを理解する

-

無理のない範囲でリスク許容度を見極める

-

投資においては「入金力」が非常に重要である

-

固定費の見直しから節約を始める

-

日々の小さな支出も見直して資金を作る

-

安定した収入源の確保は精神的余裕に繋がる

-

メルカリなどで不用品を売却し副業の第一歩とする

-

「何のために投資をするのか」目標を明確にする

-

明確な目標は冷静な投資判断の基準となる

-

インターネットの情報は鵜呑みにせず、信頼性を確認する

-

未来予測は不可能であり、冷静な判断が重要である

-

個別株は購入タイミングと情報源の見極めが極めて重要である

-

『敗者のゲーム』や『お金は寝かせて増やしなさい』で長期投資の重要性を学ぶ

-

常に学び続け、自身の知識をアップデートする

投資は決してギャンブルではありません。

適切な知識と準備があれば、着実に資産を増やしていくことができます。

今回ご紹介したポイントが、あなたの投資生活の第一歩となることを願っています。

関連記事

「40代から始めてももう遅い?投資生活の実態をブログで紹介」